21 Novembre 2022

Guida alla compilazione del Modello Redditi: Nuovo Patent Box

Il regime del Patent Box è stato modificato dall’articolo 6 D.L. 146/2021 prevedendo, a partire dal periodo d’imposta in corso al 28.12.2021, una maggiorazione del 110%, ai fini delle imposte sui redditi e dell’Irap, dei costi di ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica, ideazione e realizzazione software, finalizzati alla creazione, al mantenimento, al potenziamento, alla tutela e all’accrescimento di brevetti industriali, software protetto da copyright e disegni e modelli, utilizzati direttamente o indirettamente nello svolgimento dell’attività d’impresa.

Per usufruire del nuovo regime Patent Box dal periodo d’imposta 2021, il contribuente è tenuto a compilare, nel modello Redditi 2022, i seguenti quadri e/o righi (sulla base del modello Redditi 2022 SC):

- quadro OP, sezione IV, rigo OP21, per l’esercizio dell’opzione e della c.d. penalty protection;

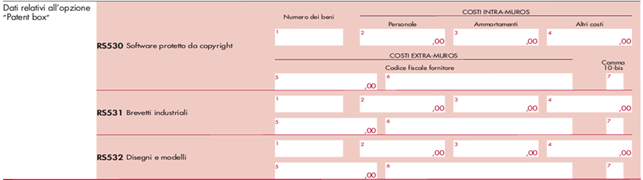

- quadro RS – righi da RS530 a RS532 – per il monitoraggio dei dati utili relativi ai beni oggetto di Patent Box;

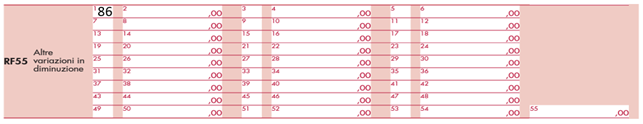

- rigo RF55 – codice 86 – per l’applicazione della variazione fiscale in diminuzione, pari al 110% dei costi agevolabili sostenuti nel periodo d’imposta 2021 e nei precedenti fino al 2013, in caso di applicazione del “meccanismo premiale”.

Nel modello Irap 2022 andrà applicata la medesima variazione fiscale in diminuzione, in relazione al quadro IC società di capitali, al rigo IC57 – codice 16.

![]()

L’opzione al nuovo regime Patent Box è esercitata compilando il rigo OP21 e decorre dal periodo d’imposta 2021 fino al 2025, con facoltà di rinnovo a scadenza.

Sarà necessario barrare sia la casella 1 che la casella 2 del rigo OP21 poiché:

- con la casella 1 si esercita l’opzione al nuovo regime Patent Box;

- con la casella 2 si comunica il possesso della Documentazione idonea, senza cui non è possibile godere della “penalty protection”.

Ricordiamo che per non essere soggetti a sanzioni, la Documentazione giustificativa deve essere sottoscritta digitalmente dal legale rappresentante con marca temporale da apporre entro la data di presentazione della dichiarazione dei redditi.

Le caselle 3 e 4 sono riservate a quei contribuenti che hanno presentato istanza di accesso o rinnovo al vecchio regime del Patent Box ma, non avendo ancora sottoscritto l’accordo preventivo, vogliono aderire al nuovo regime.

- con la casella 3 si comunica l’opzione per il nuovo regime, in alternativa al regime opzionato nei precedenti periodi d’imposta;

- con la casella 4 si indica il numero di protocollo di registrazione in ingresso dell’istanza di ruling, comunicato al contribuente nella dichiarazione di ammissibilità dell’istanza.

Oltre alla compilazione del rigo OP21, occorre compilare anche i righi di monitoraggio dati da RS530 a RS532, in relazione a ciascuna categoria di bene immateriale per cui si è esercitata l’opzione:

- in colonna 1 si indica il numero dei beni immateriali;

- nelle colonne 2, 3 e 4 andrà indicato l’ammontare delle spese intra-muros sostenute, relative rispettivamente al personale, alle quote di ammortamento, alle quote capitali dei canoni di locazione finanziaria, ai canoni di locazione operativa e alle altre spese relative ai beni mobili strumentali e ai beni immateriali, e ad altri costi (spese per servizi di consulenza e servizi equivalenti, spese per materiali, spese necessarie all’ottenimento del titolo di privativa o spese connesse al mantenimento dei diritti su beni immateriali agevolati);

- nella colonna 5 andrà indicato l’ammontare delle spese extra-muros sostenute per contratti di ricerca; mentre in colonna 6, il codice fiscale del fornitore/commissionario;

- la casella 7 va barrata in caso di applicazione del “meccanismo premiale”.

E’ inoltre importante precisare che se il contribuente deve fornire informazioni sia riguardo beni già utilizzati, sia per beni per i quali si è ottenuta nell’esercizio di riferimento la privativa industriale, dovrà compilare più righi.

In ultimo al rigo RF55, tra le “Altre variazioni in diminuzione”, è stato introdotto il codice 86 per indicare il 110% delle spese agevolabili imputate al periodo d’imposta 2021 e, in caso di applicazione del “meccanismo premiale” ai precedenti fino al 2013.