7 Dicembre 2021

Chi può usufruire del credito d’imposta per beni strumentali?

Il credito di imposta per beni strumentali è una misura automatica e generale: questo significa che non è necessario proporre alcuna domanda per potervi accedere o per poter utilizzare il credito; inoltre non sono previste restrizioni particolari per chi intende utilizzare la misura.

Il credito infatti si rivolge a tutte le imprese residenti nel territorio dello Stato, incluse le stabili organizzazioni di soggetti non residenti, indipendentemente dalla natura giuridica, dal settore economico di appartenenza, dalla dimensione, dal regime contabile e dal sistema di determinazione del reddito ai fini fiscali.

Piccola specifica: gli esercenti arti e professioni possono accedere esclusivamente al credito per i beni ordinari, ma non alle percentuali maggiorate previste per i beni c.d. “4.0”.

Quali sono i soggetti esclusi dal credito imposta beni strumentali?

Sono escluse le imprese destinatarie di sanzioni interdittive (articolo 9, comma 2, Dlgs n. 231/2001) e quelle in stato di liquidazione volontaria, fallimento, liquidazione coatta amministrativa, concordato preventivo senza continuità aziendale o altra procedura concorsuale prevista dalla legge fallimentare (regio decreto n. 267/1942), dal Codice della crisi d’impresa e dell’insolvenza (Dlgs n. 14/2019) o da altre leggi speciali oppure che abbiano in corso un procedimento per la dichiarazione di una di queste situazioni.

Quali sono i beni inclusi dal credito d’imposta per beni strumentali?

E’ più facile individuare i beni esclusi dalla misura.

Infatti, il credito di imposta si rivolge a tutti i beni che soddisfano il requisito di strumentalità in base al core business del soggetto richiedente: in pratica sarà ammesso ad agevolazione quel bene che è strettamente necessario per l’attività di impresa. Per esempio non potrò fruire del credito per l’acquisto di un microonde per l’area ristoro di un’azienda che lavora il vetro.

Sono poi previste percentuali diverse di agevolazione in base alla natura del bene e in base alle sue caratteristiche: percentuali inferiori sono previste per i beni materiali e immateriali ordinari; contro percentuali fino al 50% per i beni materiali 4.0 e del 20%.

Ritornando ai casi di esclusione, non possono essere oggetto di ammissibilità i seguenti beni:

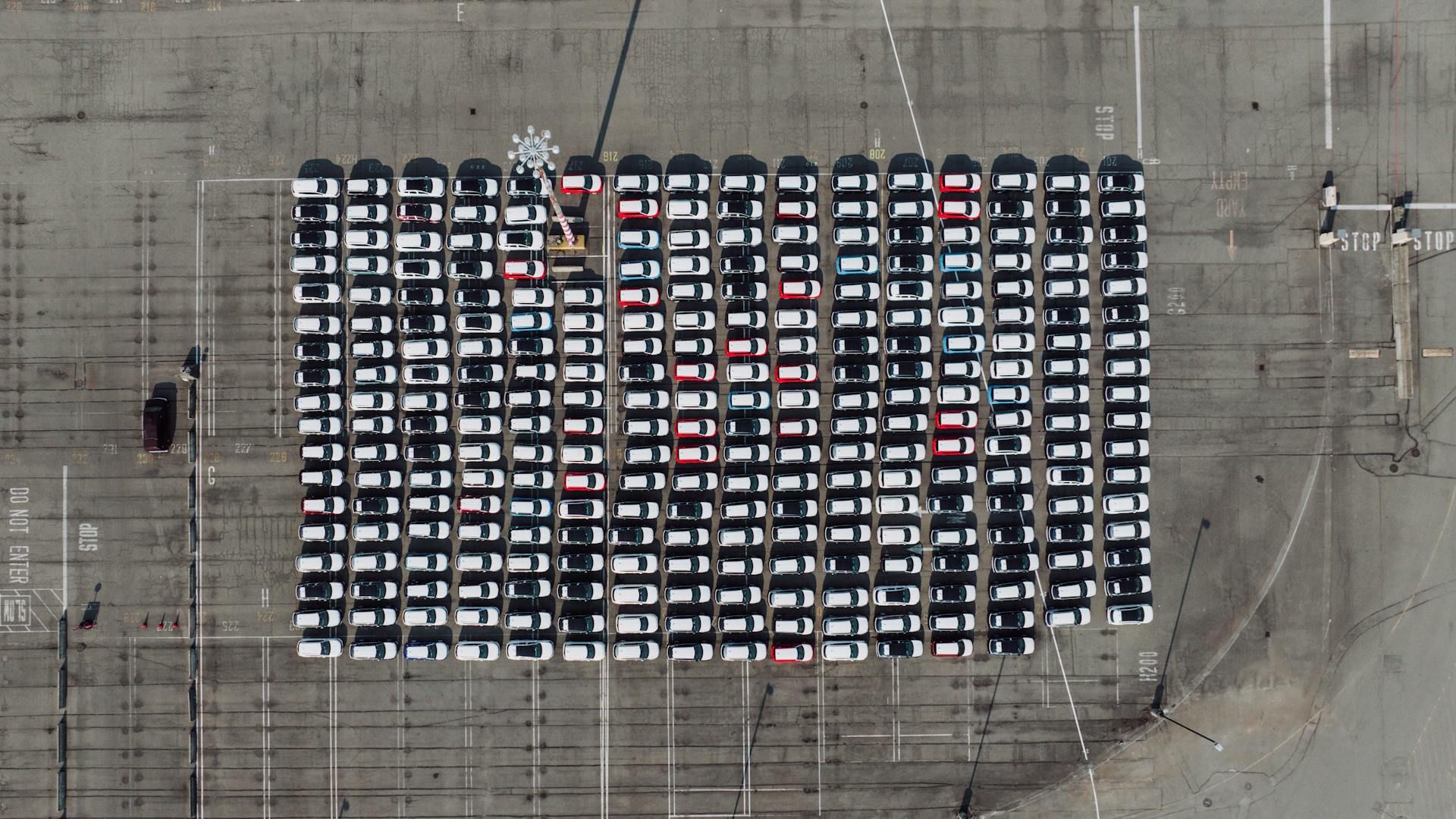

- i veicoli e gli altri mezzi di trasporto a motore indicati all’articolo 164 – pdf, comma 1, Tuir;

- i beni per i quali il decreto ministeriale del 31 dicembre 1988 – pdf stabilisce coefficienti di ammortamento ai fini fiscali inferiori al 6,5%;

- i fabbricati e le costruzioni;

- i beni elencati nell’Allegato 3 della legge 208/2015 – pdf (condutture utilizzate dalle industrie di imbottigliamento di acque minerali naturali o dagli stabilimenti balneari e termali; condotte utilizzate dalle industrie di produzione e distribuzione di gas naturale; aerei completi di equipaggiamento; materiale rotabile, ferroviario e tramviario);

- i beni gratuitamente devolvibili delle imprese operanti, in concessione e a tariffa, nei settori dell’energia, dell’acqua, dei trasporti, delle infrastrutture, delle poste, delle telecomunicazioni, della raccolta e depurazione delle acque di scarico e della raccolta e smaltimento dei rifiuti.

Quali sono le condizioni per ottenere l’agevolazione?

Occorre valutare qual è il bene per il quale si vuole fruire del credito di imposta per investimenti in beni strumentali.

Nel caso di beni ordinari – siano essi materiali che immateriali – sarà sufficiente apporre il riferimento normativo su tutta la documentazione inerente l’investimento sostenuto. La norma infatti, non richiede la redazione di alcun documento o relazione tecnica. Prudenzialmente, potrebbe essere utile redigere una breve DSAN in cui è giustificato il rispetto del principio di strumentalità.

Per i beni 4.0 invece le opzioni sono due:

- Per i beni di costo unitario di acquisizione non superiore a 300.000 euro è sufficiente una dichiarazione resa dal legale rappresentante;

- Negli altri casi le imprese sono tenute a produrre una perizia tecnica semplice rilasciata da un ingegnere o da un perito industriale iscritti nei rispettivi albi professionali o un attestato di conformità rilasciato da un ente di certificazione accreditato, da cui risulti che i beni possiedono caratteristiche tecniche tali da includerli rispettivamente negli elenchi di cui ai richiamati allegati A e B e sono interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura.

Inoltre, occorre essere in regola con Durc e DVR in ogni momento in cui si procede con la compensazione delle quote di credito spettanti.